Die Kreditzinsen sind aktuell so niedrig, dass sich viele Sparer für einen Immobilienkauf interessieren. Doch wie zahlt man den Kredit am besten ab? Lohnt es sich, die Raten klein zu halten, fragt FOCUS-Online-Leser Christian S. bei „MeineFrage@Focus.de“.

„Ich möchte eine Wohnung zur Vermietung kaufen. Macht es bei den aktuellen Zinsen nicht Sinn, die monatliche Rate möglichst gering zu halten und dafür einen Teil z.B. in einen ETF-Sparplan zu stecken? Zum Beispiel: Lieber 400€ als Kreditrate und 400€ in einen guten Sparplan als 800€ als Kreditrate?“

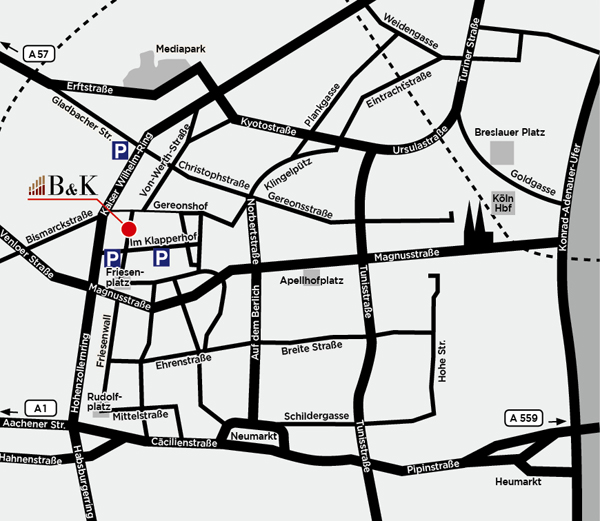

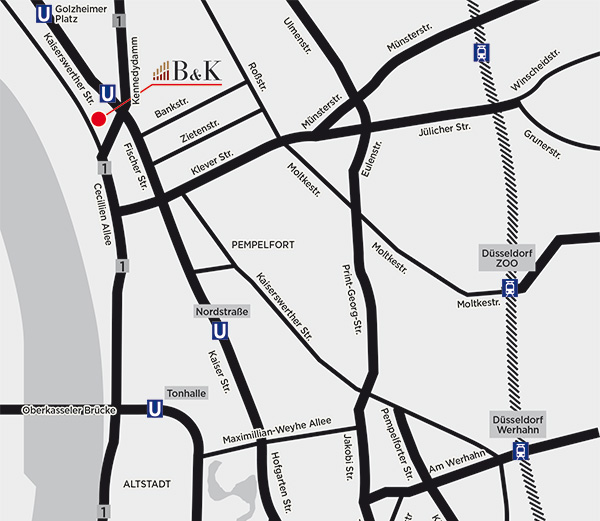

Antwort von Ralph Kinnart, Vermögensverwalter bei der B&K Vermögen GmbH, Köln

1. Auf die Finanzierung kommt es an

Wenn Sie eine Wohnung zur Vermietung erwerben möchten – und das heißt, dass Sie erst einmal eine Immobilie finden müssen, die im aktuellen, hohen Preissegment der Innenstadtlagen noch eine adäquate Rendite abwirft –, gibt es die Möglichkeiten, diese entweder aus Eigenkapital, Fremdkapital oder einem Mix aus beidem zu finanzieren. Da die Erwerbsnebenkosten für Grunderwerbsteuer, Makler, Notar, Amtsgericht/Grundbuchamt als Transaktionskosten entstehen und somit für Kreditgeber nicht als Investition angesehen werden, werden diese i.d.R. nicht mitfinanziert und sind üblicherweise aus Eigenmitteln zu erbringen. Eine hundertprozentige Finanzierung der Investition, gegebenenfalls inklusive Renovierungsaufwand, ist gut denkbar. Hierbei ist jedoch zu beachten, dass der Zinssatz bei einem hohen Beleihungsauslauf (Verhältnis Finanzierungshöhe zu Bank-Beleihungswert der Immobilie), also bei geringem Eigenkapitaleinsatz, höher ist, als wenn Sie als Käufer lediglich die Hälfte des Kaufpreises finanzieren.

2. Steuervorteile nutzen

Ich berate nicht steuerlich, weise aber darauf hin: Bei einer vermieteten Immobilie gibt es die Besonderheit gegenüber einer selbstgenutzten Wohnung, dass Einkünfte aus der Vermietung entstehen, die versteuert werden. Die im Gegenzug anfallenden Kosten für Zinsen, Abschreibungen, Verwaltung und vieles mehr können davon in Abzug gebracht werden. Das bedeutet: je höher der Kostenaufwand, desto niedriger der Überschuss und desto geringer die Steuerlast aus der Investition.

3. Tilgung

Ich habe Ihre Frage so verstanden, dass Sie die Wohnung mit Fremdkapital finanzieren möchten. Dabei gehen Sie offensichtlich davon aus, dass jeweils 400,00 Euro für Zinsen und Tilgungsanteil entstehen, also insgesamt 800,00 Euro. Ein fiktives Beispiel wäre, wenn der Zinssatz bei 2 Prozent und der Tilgungssatz ebenso bei 2 Prozent läge. In dem Fall wäre die Darlehenshöhe 240.000,00 Euro. Bei Kreditvergabe ist eine Tilgungsvereinbarung erforderlich, da diese oftmals an maximale Laufzeiten von 30 bis 40 Jahren gebunden sind. Derzeit entsprechen 2 Prozent Tilgung in etwa einer rechnerischen Gesamtlaufzeit von rund 35 Jahren. Dies ändert sich mit der Höhe des Zinssatzes; ist dieser niedriger, erhöht sich die Laufzeit und umgekehrt.

Es gibt in diesem Fall zwei Varianten, wie die Rückführung des Darlehens stattfinden kann:

a) Annuitätendarlehen: Die monatliche Rate (Annuität) bleibt für die Dauer der Zinsbindung zwar gleich, aber innerhalb des Betrags verschiebt sich mit dem jedem Monat der Zinsanteil auf den Tilgungsanteil, so dass die anfängliche Tilgung langsam steigt und der Zinsbetrag sinkt. Dies bedeutet, dass die Zinskosten jedes Jahr sinken, insofern der Zinssatz sich nicht ändert.

b) Endfälliges Darlehen: Hier ist keine direkte Tilgung vereinbart, das Darlehen bleibt für die gesamte Laufzeit bei der Ursprungssumme bestehen. Im Gegenzug spart der Kreditnehmer ein Tilgungsersatzmittel an, dass die Rückführung zum prognostizierten Laufzeitende erreichen soll. Solche Tilgungsersatzmittel wurden zu Zeiten der Steuerfreiheit oftmals durch Lebens- oder Rentenversicherungen dargestellt, meist mit einer garantierten Ablaufleistung. Heutzutage, wo alle Kapitalanlageprodukte versteuert werden, sind es – häufig aus Kosten-/Renditeaspekten heraus – vermehrt Fondssparpläne ohne Garantie. Hierbei bleiben die Zinskosten für die Finanzierungslaufzeit gleich hoch, was auf die Dauer der Investition zu einer höheren Kostenbelastung führt, die – wie oben beschrieben – steuerwirksam ist. Es treten aber auch Risiken auf, wenn Sie diese Alternative wählen möchten: Da Sie als Kreditnehmer auf zukünftige, positive Marktentwicklungen spekulieren, kann es vorkommen, dass die Fondsanlage (etwas anderes ist ein ETF nicht) den gewünschten Effekt der Volltilgung nicht erbringt, weil z.B. nur kurze Zeit vor Fälligkeit ein unvorhersehbares Ereignis oder wirtschaftliche Rahmenbedingungen einen Crash hervorrufen können, der die Kurse und somit die angesparten Werte – trotz des sog. Cost-Average-Effekts – deutlich reduzieren kann. Andererseits können deutliche Überschüsse entstehen, wenn die Anlage „overperformt.“

Ich halte es bei solchen Konstrukten für sehr wichtig, auf eine ausreichende Diversifikation und regelmäßige Kontrolle der Anlage zu achten. Zudem akzeptieren nicht alle Kreditinstitute diese Form der Tilgung. Die „langweilige“ Annuitätenvariante kann im Zweifelsfall ein ohnehin grundsätzlich mit Risiken ausgestattetes Kapitalanlageinvestment (z.B. Mietausfall, Renovierungsaufwand) auf etwas sicherere Füße stellen. Diese Entscheidung sollten Sie als Investor nach Ihrer persönlichen Risikoneigung und im Gesamtkontext Ihrer Vermögens-, Einkommens- und Lebenssituation gemeinsam mit Ihrem Kreditberater und nach Kontrolle durch Ihren Steuerberater fällen. Es gibt hier kein einfaches Ja oder Nein.

Zum vollständigen Artikel gelangen Sie hier: https://www.focus.de/immobilien/kaufen/christian-s-fragt-focus-online-soll-ich-eine-immobilie-langsamer-abbezahlen-und-dafuer-an-der-boerse-investieren_id_11006947.html